监管收紧下中国私募基金或私有化:变为家族办公室

2016年2月5日,中国基金业协会发布了《关于进一步规范私募基金管理人登记若干事项的公告》,4月15日,基金业协会又发布了《私募投资基金募集行为管理办法》,私募行业面临越来越严格的监管要求,这会对私募基金市场的发展趋势产生什么样的影响呢?

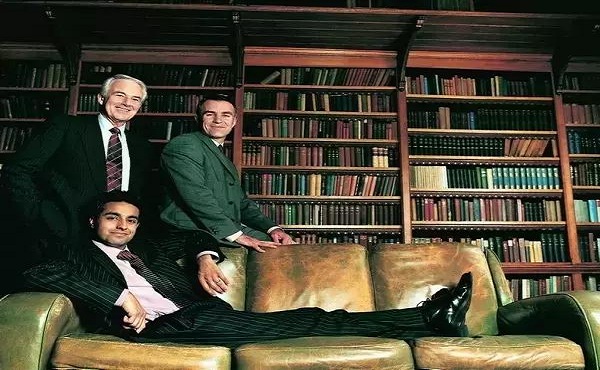

通过阐述发生在美国的对冲基金私有化的趋势,上海交通大学上海高级金融学院(SAIF)副教授吴飞探讨了中国私募基金私有化的可能性。

对冲基金私有化,严格说,也就是将对冲基金逐渐转变成为私人的家族办公室。吴飞介绍说,家族办公室的定义是专注于一个财富家族的投资需求的私人公司。

一系列对冲基金,包括索罗斯、卡尔·伊坎、斯坦利·德鲁肯米勒等华尔街老牌投资人管理的对冲基金,已经转化成为管理规模几十亿美元的家族办公室。

比如说,索罗斯的家族办公室成立时管理的资金规模超240亿美元。对冲基金私有化就好比上市公司的私有化,从一家公众公司转为私人公司,目的之一是规避严格的信息披露和投资者保护监管要求,其次是没有募资压力后更便利于管理。

对于美国的对冲基金来说,2010年通过的多德弗兰克法案给予家族办公室在投顾法案中的部分监管豁免,对于信息公布和投资者保护上的监管远比对冲基金要更加宽松。这也是为什么家族办公室成为众多金融大鳄规避监管的重要手段。

事实上,多德弗兰克法案制定的过程中,一群非常富有的家族和律师组成私人投资者联盟,游说国会给予家族办公室在监管上的豁免。他们的依据是家族办公室管理的是自己的资金,并没有从外部投资者中募集资金,所以不应该与其他公开的投资机构一视同仁。

虽然从数量来说,并没有很多的富豪家族能够充分利用这种优势,但是根据沃顿家族办公室联盟的估计,全美有超过1000多家家族办公室。伴随着对冲基金家族办公室化的趋势,这个数字估计将还将上升。

除了规避监管的需求,商业上的动机也是促成这个转变的原因之一。美国的对冲基金发展历史很长,基金经理通过管理他人的投资获取利润,并将利润投入到基金,最终使得自己的财富在基金里的份额越来越大。最后,成功的基金经理无需承受外部融资的繁琐和外部投资者的压力,自己的资金足以维持基金的运作。

对冲基金(或私募基金)在中国发展的历史尚早,2016年前仍处于较为宽松的监管环境。但随着时间的推移,越来越多的基金经理在代客理财中积累自己的财富,当面临外部募资中种种的约束和限制下,也有可能选择将基金私有化。

吴飞表示,其曾经调研过一家私募基金。合伙人是一群80后,从公募基金“奔私”的年轻人。成立的时候运气好,在上一轮的牛市中积累了财富和口碑。目前基金管理资金规模中等,但资金百分之四十来自于股东,百分之六十对外募集。基金在选择客户上采用严格的标准:

1首先,客户需和基金经理分享类似的价值观;

2其次,客户应该有合理的预期收益管理;

3当然,客户认购的资金规模不能小(最低的起点远超市场的常规),并能同意两年的锁定期;

4最后,客户最好是某一领域的专业人士,这有助于在基金平台上进行的客户交流。

基金发展的趋势是减少投资者数量,增加股东持股,最终达到投资者集中的目的。这家基金当前首要的考虑是投资管理的便利性,在日趋严格的监管环境下,不排除“私有化”的进程,成为一家(联合)家族办公室。